随着技术的快速发展,数字货币作为一种新兴的支付手段和投资工具越来越受到关注。尤其是近几年来,加密货币的流行引发了全球对数字货币及其未来潜力的广泛讨论。另一方面,央行货币作为国家法定货币的代表,承载着国家金融体系的稳定与发展。因此,厘清数字货币与央行货币之间的区别与联系是一个十分重要的课题。

本文将对数字货币与央行货币的特点进行深入分析,探讨它们在现代经济体系中的定位与影响,以帮助读者更好地理解当前的货币趋势及其未来的发展方向。

### 2. 数字货币的特点 #### 定义与分类数字货币是指以数字形式存在的货币,不依赖于传统的纸币或硬币。一般来说,数字货币可以分为以下几类:

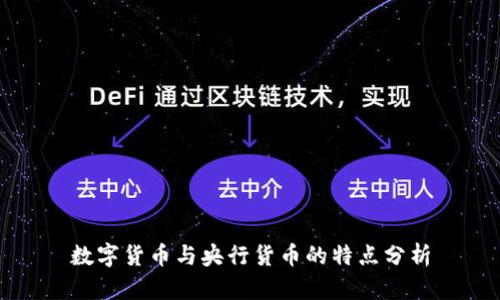

1. **加密货币:** 基于区块链技术运作,具有去中心化和匿名性,如比特币、以太坊等。 2. **稳定币:** 其价值与传统法定货币或其他资产挂钩,降低价格波动性,如USDT、USDC等。 3. **央行数字货币(CBDC):** 各国中央银行发行的法定数字货币,以政府信用为背书,如中国的数字人民币。 #### 去中心化与透明性去中心化是数字货币的一大特点,这意味着没有单一主体可以控制网络的核心操作。这种特性使得交易过程更加透明,所有交易数据在区块链上即时可查,增强了信任。

#### 快速交易与低成本数字货币实现了跨境支付的快捷与便利,传统的银行转账通常需要数天时间,而数字货币几乎可以实时完成交易,且交易手续费往往比传统支付方式低。

### 3. 央行货币的特点 #### 定义与功能央行货币是由国家中央银行发行并被国家法律承认的法定货币。它主要起到国家货币流通的作用,为社会提供支付手段。

#### 中央银行的角色中央银行在保障货币稳定性、调控经济方面起着至关重要的作用。它通过工具如利率调控和货币政策来影响经济活动,维持价格稳定。

#### 稳定性与信任度央行货币的价值通常较为稳定,因其背后有国家的信用支持。由于国家的法律和社会结构的支持,央行货币被广泛接受并用作价值存储和支付手段。

### 4. 数字货币与央行货币的区别 #### 功能与用途的不同数字货币通常更强调创新与技术驱动,其用途广泛,更适合在特定场景下迅速交易;而央行货币则更注重稳定性,主要用于日常经济活动。

#### 发币主体的差异数字货币的发币主体通常是多元化的,主要依赖于技术团队和市场需求;而央行货币的发币主体是国家中央银行,具有官方背景。

#### 监管与合规性数字货币通常面临相对宽松的监管环境,而央行货币则受到严格的法律和监管框架的约束,确保其在经济中的角色。

### 5. 数字货币对央行货币的影响 #### 市场竞争与创新数字货币的崛起为传统金融领域带来了挑战,央行货币的稳定地位可能会面临威胁。同时,在竞争的推动下,央行也开始考虑推行数字货币,以保持其在数字经济中的地位。

#### 货币政策的挑战随着数字货币的普及,传统货币政策的有效性可能受到影响,央行需要调整策略以应对新兴的货币形式所带来的变化。

#### 未来的金融生态系统数字货币和央行货币将共同存在于未来的金融系统中,形成一种新的融合体。如何平衡这两者的关系,将成为未来金融政策的重要课题。

### 6. 结论数字货币与央行货币各具特点,虽然在某些方面存在竞争关系,但二者在现代经济体系中同样扮演着重要角色。随着科技的发展以及社会对新型货币形态的接受,未来的货币体系将可能形成更加复杂多样的结构。

### 7. 常见问题解答 #### 数字货币和法定货币的区别是什么?在讨论数字货币与法定货币的区别之前,首先需要明确它们的概念。数字货币是指以数字形式存在的货币,主要依托于技术和算法。法定货币则是由国家权威机构(如中央银行)发行的货币,具有法定的偿债能力和交易价值。

法定货币受国家法律保护和支持,值对比更稳定,易于被民众接受。与之相反,数字货币的价值通常依赖于市场供需,波动性较大,可能在短时间内出现剧烈的价格变化。

法定货币广泛应用于日常消费、储蓄及投资等领域,而数字货币则更多地被用来进行网上交易、投资以及资产转移等。尤其随着技术的发展,数字货币在国际贸易中的应用日益增多。

法定货币受到严格的监管,确保其在经济活动中的稳健性。数字货币的监管则因地域而异,各国对其接受度和合规性要求存在差异,部分国家甚至于禁止数字货币的使用。

综上所述,数字货币和法定货币各有优劣,能否完全替代仍需时间检验。

#### 中央银行如何应对数字货币的挑战?随着数字货币特别是加密货币的快速发展,中央银行正面临诸多挑战,包括市场竞争、货币政策的有效性以及金融稳定性等。

为应对数字货币带来的挑战,许多中央银行开始考虑推出自己的数字货币(央行数字货币),以此保持对货币体系的控制。这种充当“数字化法定货币”的角色将有助于适应现代经济的发展。

中央银行也在加强对数字货币市场的监管,尤其是对数字货币交易所的合规性审查。同时,通过国际合作,共同制定数字货币的监管框架,以防范系统性风险的发生。

总之,面对数字货币的崛起,中央银行需要不断创新和适应,以保持金融体系的稳定性和有效性。

#### 数字货币会取代传统银行吗?传统银行承担着储蓄、贷款、支付、清算等多种功能,同时在金融体系中也是重要的信贷中介。其存在确保了金融市场的稳定和高效运作。

数字货币能提供更快速、低成本的交易方式,吸引了大批用户。尽管其具备去中心化和匿名特性,但在客户服务、风险控制以及合规性方面,数字货币仍无法完全取代传统银行的功能。

可以预见的是,数字货币与传统银行将不是一种取代关系,而是一种互补和协作关系。在未来金融科技的发展中,传统银行可以利用数字货币技术创新,以提高自身的服务质量。

#### 央行数字货币的潜在利弊有哪些?央行数字货币(CBDC)具有诸多优势,其主要体现在提高支付效率、降低交易成本、增强宏观调控能力等方面。通过CBDC,用户能够实现实时的交易,而不必依赖传统银行系统。

然而,央行数字货币的发行也可能带来风险,包括信息安全、用户隐私保护问题以及与现有金融系统的不兼容性等。关键在于如何在推动技术进步的同时,确保金融体系的稳定性。

#### 数字货币在国际贸易中的应用前景如何?数字货币在国际贸易中由于其快速、透明的特点,能够降低跨境交易的成本,提高结算效率,贸易流程。特别是在贸易摩擦增多的时候,数字货币能够起到降低风险的作用。

尽管数字货币在国际贸易中具有一定的潜力,但不同国家的法律、政策及货币制度的差异,也给其推广与普及带来了障碍。此外,国际间的数字货币监管及合规性框架仍需进一步完善。

#### 未来的货币体系可能是怎样的?未来的货币体系很有可能是关于传统法定货币与数字货币的融合。在保持传统银行功能的基础上,数字货币或将在各类支付和交易中扮演越来越重要的角色,进一步推动金融科技变革。

未来的货币体系还需要建立灵活的政策与监管机制,以应对不断变化的市场需求与技术革新。这包括各国中央银行之间的协作和对数字货币的监督整合。

综上所述,未来的货币体系将是一个更加互联、灵活与高效的全球金融网络。

leave a reply